相続に関する税金相続税の申告

相続税について

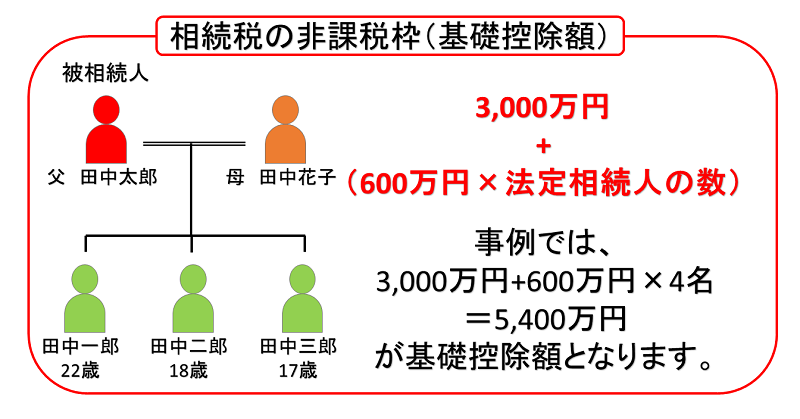

(1)基礎控除を確認

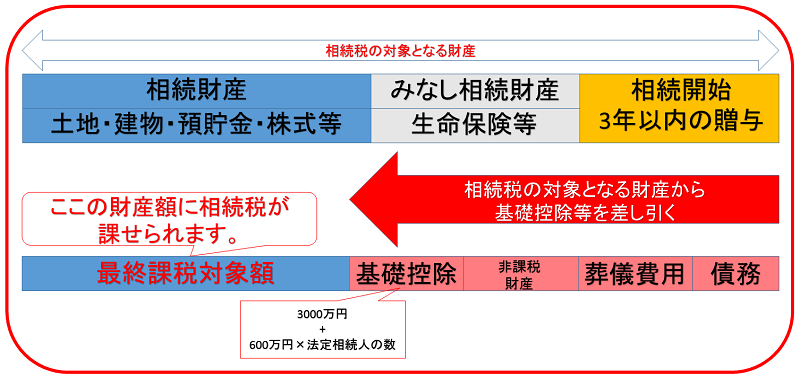

相続税は、受け取った財産すべてに課税されるわけではありません。「基礎控除」という非課税額を超えた部分について、相続税がかかります。基礎控除額=3,000万円+600万円×法定相続人の数

(ア)代襲相続人の数

法定相続人の数は、代襲相続があった場合、代襲相続人の実数でカウントします。(相続税法基本通達15-2)

(イ)養子の数

法定相続人の数は、被相続人に実子がいる場合、養子が2人以上いても1人しか法定相続人の数に入りません。また、被相続人に実子がいない場合、養子が3人以上いても最大2人までしか法定相続人の数に入りません。(相続税法15条2項)

なお、次の3つの養子は、相続税法上の実子とみなされます。(相続税法15条3項1号、同法施行令3条の2)

- ①特別養子縁組(民817条の2)

- ②配偶者の実子で、その後被相続人の養子となった者

- ③配偶者の特別養子で、その後被相続人の養子となった者

(2)評価額を確認

相続税の課税対象となる財産は、その金額を、原則として財産を取得したとき(=被相続人の死亡時)の「時価」で評価することなっています。(1)不動産以外の評価

- ①現金

- 手元に保有する残高

- ②預貯金

- 相続発生時の残高の合計額

定期預金は、残高+既経過利子-源泉徴収税額

- ③上場株式※1

- 次の4つの中から最も低い株価で選択でき、その株価に持ち株数をかけて算出。

- ①相続発生日(死亡日)の終値

- ②相続発生日を含む月の終値の平均額

- ③相続発生の前月の終値の平均額

- ④相続発生の前々月の終値の平均額

- ④投資信託

- 相続発生日の解約請求等により支払いを受けることができる価額

- ⑤公社債投信

- 相続発生日の市場価格+既経過利息

(2) 自宅の家屋と土地の評価

- ①家屋

- 固定資産税評価額×1.0

- ②自宅の底地※1

- 路線価方式と倍率方式の2通りがあり、どちらかになるかは路線価図で判明。

・市街地…主に路線価方式

・市街地以外…主に倍率方式

- ③借地権

借りている土地の上に自宅を建てている場合 - 自宅の底地の評価額×借地権割合※2

※2 借地権割合は、路線価図や倍率表に掲載されています。全国地価マップ。

(3) 自宅以外の家屋や土地の評価

- ①貸家

- 家屋の固定資産税評価額×70%

- ②貸地

- 自宅用の評価額×(1-借地権割合※1)

- ③貸家敷地の貸地

- 自宅用の評価額×(1-借地権割合×借家権割合×賃貸割合)

- ④農地

- 以下の4つに区分され、当てはまる区分の式で算出

- ①純農地…固定資産税評価額×倍率

- ②中間農地…固定資産税評価額×倍率

- ③市街地周辺農地…④の評価額×80%

- ④市街地農地…宅地比準方式または倍率方式で評価する。

- ⑤山林

- 以下の3つに区分され、当てはまる区分の式で算出

- ①純山林…固定資産税評価額×倍率

- ②中間山林…固定資産税評価額×倍率

- ③市街地山林…宅地比準方式または倍率方式で評価する。

賃貸アパートを保有している場合の「貸家敷地の貸地」の評価額の算出方法

条件:路線価方式の土地面積200㎡、路線価35万円、借地権割合70%、借家権割合30%

①自宅用の評価額 35万円×200㎡=7,000万円

②7,000万円×(1-0.7×0.3)=5,530万円

5,530万円が「貸家敷地の貸地」の評価額となります。

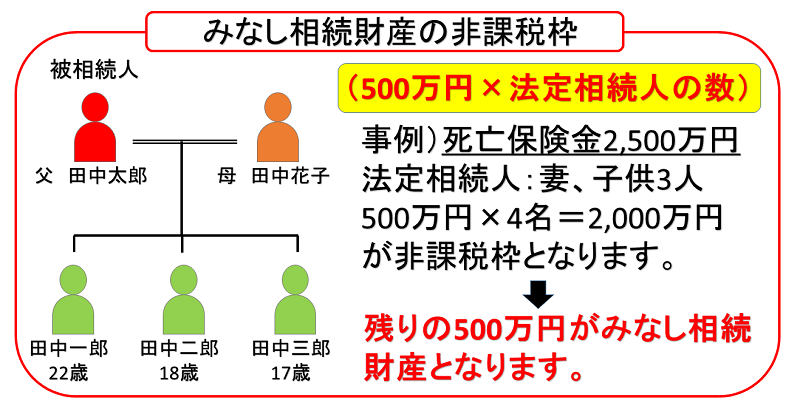

(4) みなし相続財産等の評価

下記財産は「みなし相続財産」といわれ、「遺産分割の対象となる相続財産」には当てはまりませんが、「相続税の課税対象となる財産」となります。- ①保険会社から受け取る生命保険金

- 契約者と被保険者が同じで、被相続人の死亡後に相続人に支払われる死亡保険金、死亡給付金、死亡一時金など

- ②勤務先から支払われる死亡退職金

- 通常は配偶者、配偶者がいなければ子供などの相続人に支払われる

非課税額=500万円×法定相続人

■その他の被相続人死亡時以外の財産で、相続税の課税対象となる財産

(ア)被相続人が亡くなる前の3年以内に贈与された財産

(イ)生前に相続時清算課税制度で受け取った財産

(3)相続税の課税対象額を計算

各遺産の評価額が計算後、「相続財産」と「みなし相続財産」と「被相続人が亡くなる前の3年以内に贈与された財産」等を足します。足した金額から、「基礎控除」「非課税財産」「葬儀費用」「債務」等を差し引きます。

差し引いてでた額が、相続税の最終課税対象額となります。

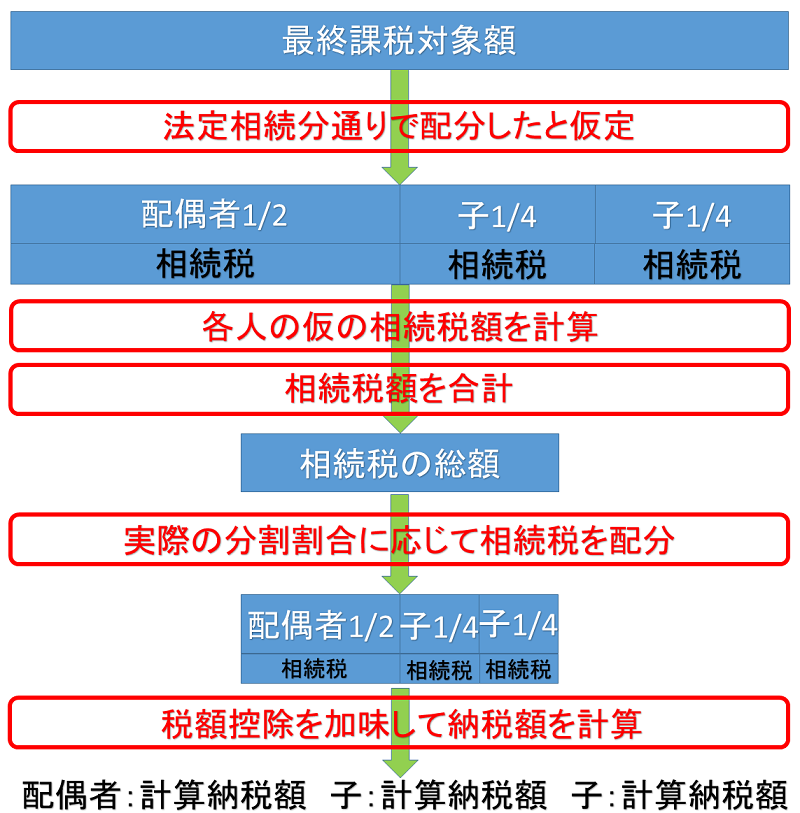

(4)相続税の総額の求め方

最終課税対象額が算出されましたら、下記の通り、相続税を算出します。

※計算例

相続人が妻と子2人

最終課税対象額:9,000万円

遺産分割:妻3/5,子A1/5,子B1/5

①最終課税対象額を法定相続割合で分ける

妻:9,000万円×1/2=4,500万円,子A:9,000万円×1/4=2,250万円,子B:9,000万円×1/4=2,250万円

②各人の取得価格から、それぞれの相続税額を計算する

妻:4,500万円×20%-200万円=700万円,子A:2,250万円×15%-50万円=287.5万円,子B:2,250万円×15%-50万円=287.5万円

③各人の相続税額を合計して、相続税の総額を出す

700万円+287.5万円+287.5万円=1,275万円

④相続税の総額を実際の取得割合で分ける

妻:1,275万円×3/5=765万円,子A1,275万円×1/5=255万円,子B:1,275万円×1/5=255万

⑤当てはまる税額控除があるかを確認

妻には配偶者控除あり…税額控除額=法定相続分相当と1億6,000万円のいずれか大きい額が控除される。

⑥実際の納税額 妻:ゼロ(相続した遺産は法定相続分より多いが、1億6,000万円以下であるため)

子A:255万円

子B:255万円

■相続税速算表

税額の求め方=A×B-C

- A法定相続分に応ずる取得金額

- B課税率

- C控除額

- 1,000万円以下

- 10%

- ゼロ

- 1,000万円超~3,000万円以下

- 15%

- 50万円

- 3,000万円超~5,000万円以下

- 20%

- 200万円

- 5,000万円超~1億万円以下

- 30%

- 700万円

- 1億円超~2億円以下

- 40%

- 1700万円

- 2億円超~3億円以下

- 45%

- 2700万円

- 3億円超~6億円以下

- 50%

- 4200万円

- 6億円超

- 55%

- 7200万円

メニュー

メニュー