民事信託民事信託と他の手続の比較

目次:

- 自己の大切な財産を、どのように管理していくのか、また自分が死んだあとにどのように子孫に残すのかは、高齢者にとっては重要な関心事です。

- ここでは、自己の財産を管理又は承継ができる制度を比較していきます。

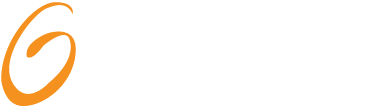

(1)各制度の利用できる時期

この図表のポイントは、認知症と死亡。

この図表のポイントは、認知症と死亡。

(2)認知症の発症がポイント

- 自己の財産を管理又は承継ができる制度は、様々ありますが、大きなポイントは、認知症の発症(判断能力が欠ける状態)です。

- 上記図解を見て頂ければお分かりになりますが、認知症の発症(判断能力が欠ける状態)となりますと、事実上「法定後見制度」しか利用できなくなり、財産の承継対策に関しては一切できません。

- つまり、自己の財産をどのように管理・承継していくかは、判断能力がある元気なうちに、比較検討し実行しなければなりません。 認知症高齢者数の推計<内閣府HP>

認知症になる前に、相続対策を!

認知症になると、対策は一切できません。

財産管理・承継の制度を利用できる時期

法定後見と任意後見について

(1)法定後見について

- よく、法定後見制度と民事信託のメリット・デメリットの質問を頂きます。

- ここで強調したいことは、既に法定後見制度(特に「後見類型」)に該当されている方は、そもそも民事信託制度を利用できないことです。

- これは、民事信託制度が委託者と受託者の契約を前提としており、契約には判断能力が必要となるためです。

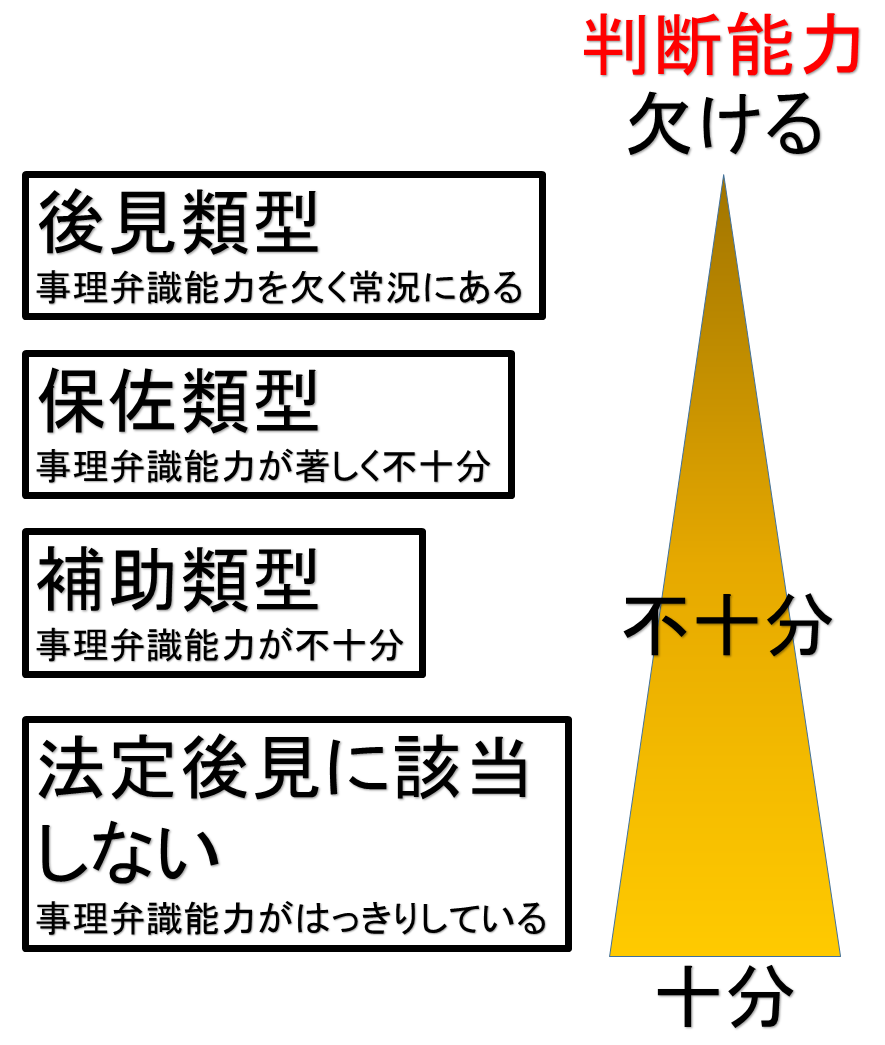

- 法定後見制度には、判断能力に応じて「後見」「保佐」「補助」の三類型があります。

- 「後見」は、「事理弁識能力を欠く常況にある」人、すなわち、日常の買い物も一人ではできない程度の人となります。

- 「保佐」は、「事理弁識能力が著しく不十分な」人、すなわち、日常の買い物はできても、不動産の売買など重要な取引行為は一人ではできないというレベルの人となります。

- 「補助」は、「事理弁識能力が不十分な」人、すなわち、不動産の売買など重要な取引行為を一人でするには不安があるという程度の判断能力の人となります。

- つまり,補助→保佐→後見の順で、判断能力が無くなることになります。

- 「後見」は信託契約が出来ない事は当然ですが、「保佐」「補助」はどうでしょうか?

- 被保佐人(=本人)は、民法13条に規程する所定の行為について、保佐人の同意が必要とします。この民法13条には信託契約が含まれておりませんが、被保佐人は受託者になれない(信託法第7条)規程がある以上で、信託契約はできないと考えられます。

- これに対し、被補助人(=本人)は、本人が信託契約について補助人の同意が必要としない限りは、信託契約は可能と考えられます。

後見制度の理解した上で、民事信託を検討しましょう!

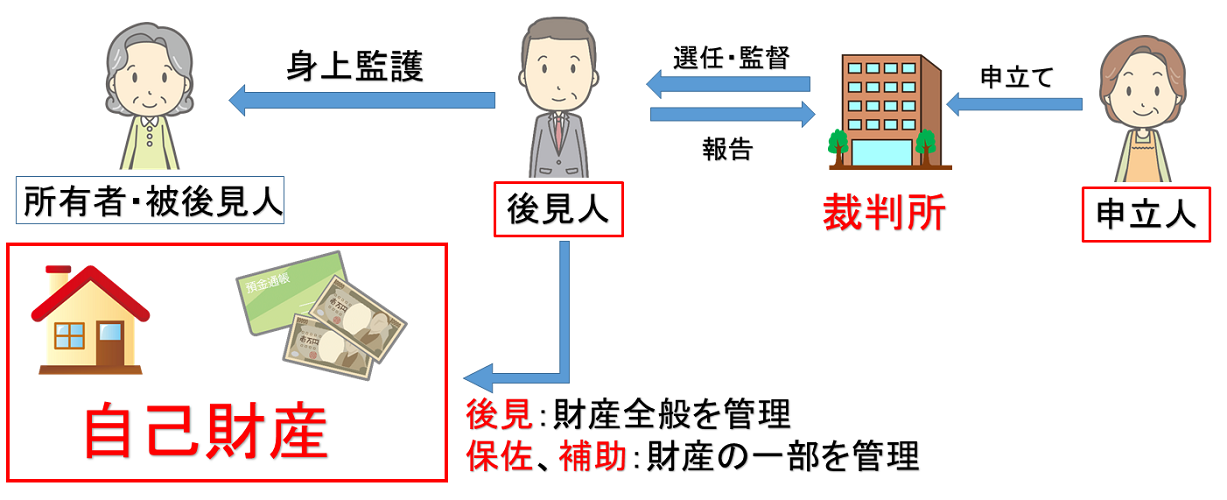

(2)法定後見の仕組み

- 法定後見制度に三類型あることは上記のとおりです。共通するところは、必ず裁判所の監督下におかれることです。

- 法定後見は判断能力が低下後にし利用できませんが、その利用・類型の判断は、まず「医師の診断者」となり、最終的には家庭裁判所の判断となります。

- なお、申立時に後見人の候補者を指名することは出来ますが、最終的には裁判所の判断によります。平成28年度に就任した後見人の約7割は、親族以外の第三者(司法書士・弁護士等)となっております。

- また、後見人対する報酬(裁判所が決定します)が毎年発生します。

- 身上監護について

- 被後見人の生活や健康に配慮し、安心した生活がおくれるように福祉サービス等の契約などを行います。身上監護といっても法律行為によるものであり、被後見人に対し後見人が直接介護や看護などをすることは含まれておりません。

法定後見は、判断能力が低下後にのみ利用できます。

(3)任意代理・任意後見について

- 「任意代理」と「任意後見」、似ている単語ですが、どう違うのでしょうか?

- 共通するところは、委任者(=本人)に、判断能力が必要となることです。これは、任意代理契約・任意後見契約とも、契約行為であり、契約当事者に判断能力が必要とされる為です。

- その為、両契約とも判断能力が低下後は、利用ができません。

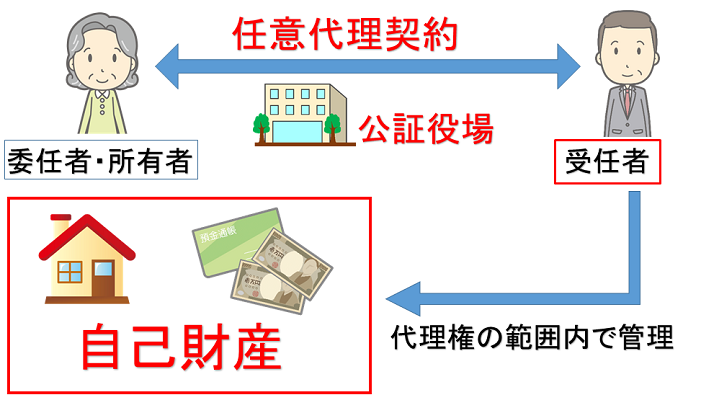

(4)任意代理契約の仕組み

- 任意代理契約の特徴

- 任意代理契約は、委任者(=本人かつ所有者)が、受任者に対して、代理権の範囲内で、自己の財産を管理してもらう契約です。

- 活用場面として、判断能力はあるが、身体的に外出困難になった場合などに、口座の金銭出金を依頼する場合が考えられます。

- 受任者に、一定の権限を与えるため、信頼関係のある方に依頼することが望ましいと言えます。

- 民事信託と違い、財産の所有者はあくまで本人(=委任者)ですので、重要な契約などでは受任者の意思確認だけでなく、本人(=委任者)の意思確認が必要となる場合があります。

- 例えば、不動産の管理・運用・処分を委任したとしても、契約当事者(本人)の意思確認ができなければ、賃宅契約・修繕契約・売買契約ができない場合が発生します。

- この契約の悩ましいところは、本人(=委任者)の判断能力が低下しても当然には、任意代理契約が終了しないことです。

- そうすると、本人(=委任者)の判断能力が低下場合に、上記のよう本人の意思確認が必要となる契約が、事実上できなくなってしまいます。

- ※なお、「任意代理契約」単独で契約をすることはほとんどなく、後述する「任意後見契約」と同時に契約することが大半を占めます。

任意代理契約は、当事者に判断能力が必要です。

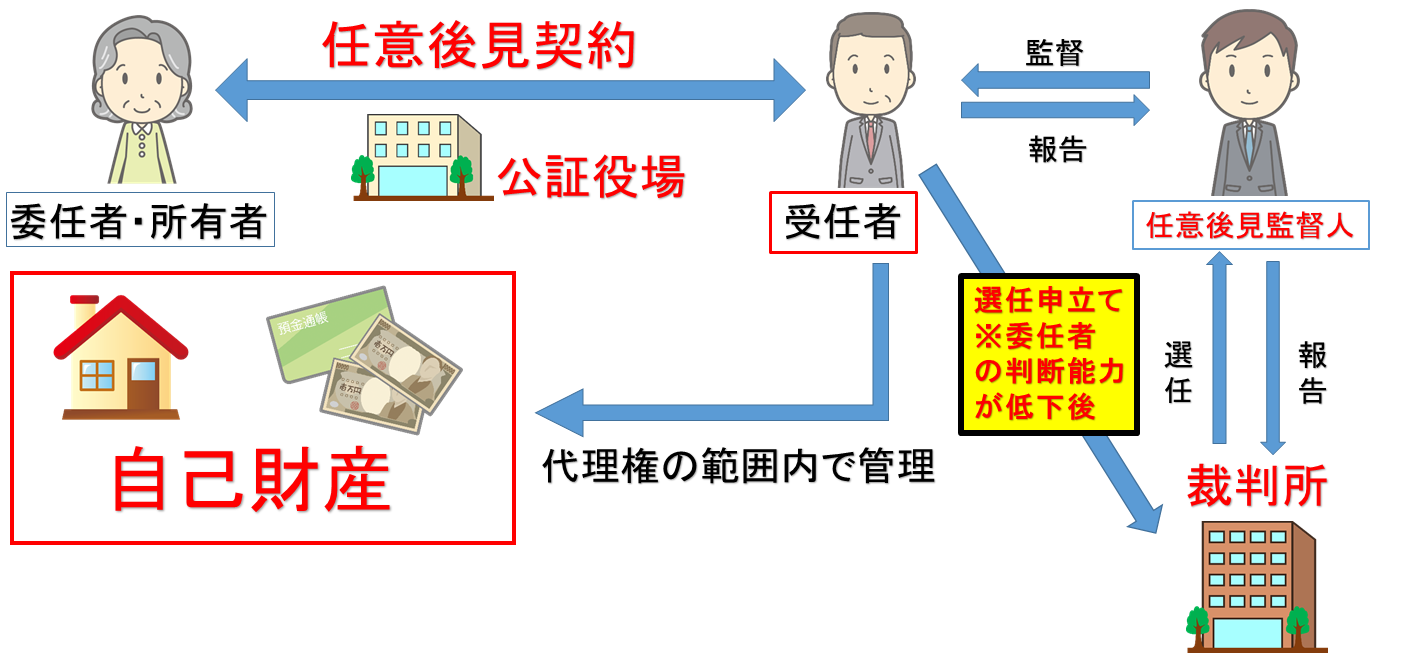

(5)任意後見契約の仕組み

- 任意代理契約の特徴

- 任意代理契約は、委任者(=本人かつ所有者)が、受任者に対して、自身の判断の能力が低下後に、代理権の範囲内で、自己の財産を管理してもらう契約(必ず公正証書となります)です。

- つまり、自身が元気なうちは、自身で財産を管理し、判断能力が低下後に、受任者に財産を管理してもらう制度です。

- 任意代理は、自身の判断能力があっても代理してもらいますが、任意後見は、自身の判断能力後低下しなければ発動しません。

法定後見との違い

- 法定後見制度と似ていますが、大きな違い後見人を自身が指名した人に必ず就任してもらえることです。平成28年度の家庭裁判所の統計によると、法定後見制度での、後見人の約7割が親族以外の第三者が選任されています。

- その為、財産の管理を第三者に任せたくない方には、非常に有用な制度といえます。

- 注意点として、任意後見制度には、「任意後見監督人」が必ず選任されます。「任意後見監督人」は、任後見人の職務を監督する立場であり、後見人から職務の報告を受け、それをチェック後に裁判所に報告をいたします。

- その意味では、間接的ではありますが裁判所の関与がある制度と言えます。ただし、毎年「任意後見監督人」に対し、報酬が必要となります。

- この「任意後見監督人」は、任意後見契約で候補者を指定することはできますが、最終的には裁判所の判断で決定いたします。

- なお、任意後見人の配偶者、直系血族及び兄弟姉妹は任意後見監督人となることはできません。(任意後見法5条)

任意後見契約も、当事者に判断能力が必要です。

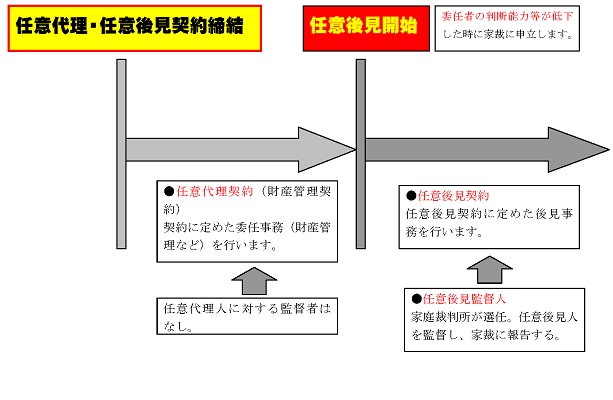

(6)任意代理契約と任意後見契約の流れ

- 一般的な「移行型」の任意代理から任意後見への流れは以下の通りとなります。

- 任意代理・任意後見契約締結

- 任意代理契約に基づき本人をサポート

- 本人が認知症

- 家庭裁判所に任意後見監督人の選任申立て

- 任意後見監督人の就任と同時に任意後見スタート

法定後見と任意後見と民事信託の比較

- 法定後見と任意後見と民事信託は、どれも高齢者や障害者等の判断能力が低下した者のために財産を管理するという点では、同じ機能を有しています。

- しかし、成年後見制度は裁判所の監督下に置かれるが、民事信託では置かれない。財産の運用も、成年後見制度では積極的に運用することは出来ないが、民事信託ではできる等、比較してみるとその違いがあります。

万能な手続はありません。メリット・デメリットを考えて手続を選択しましょう。

それらの違いを、下記比較表にまとめました。

| 法定後見 | 任意後見 | 民事信託 | |

|---|---|---|---|

| 契約・効力発生時期 | 判断能力が低下後のみ利用可能。 審判確定後に効力発生。 |

判断能力が低下前に契約可能。 判断能力低下後に任意後見監督人が就任した後に、効力発生。 |

判断能力が低下前に契約可能。 信託契約締結後に、効力発生。 |

| 権限 | ① 財産管理 ② 法律行為(注1) ③ 身上監護権 |

① 財産管理 ② 法律行為(注2) ③ 身上監護権(注2) |

信託財産の管理・運用・処分 身上監護は含まれておりません。 |

| 本人の法律行為に対する取消権(注3) | 後見:ほとんどの取引で取消可能。 保佐:一部の行為に対して取消可能。 補助:定められた行為のみ取消可能。 |

任意後見人に取消権がない。その為、取消不可。 | 受託者にに取消権がない。その為、取消不可。 任意後見と違い、財産名義が受託者となる為、取消権を行使する機会が発生しづらい。 |

| 監督機関 | 家庭裁判所 毎年報告義務あり。 |

任意後見監督人 任意後見人は任意後見監督人に、任意後見監督人は家庭裁判所に、毎年報告義務あり。 |

任意で、「信託監督人」「受益者代理人」等の監督機関を設置できる。 |

| 財産を管理する者 | 家庭裁判所が選任した者。 | 任意後見契約で定めた者。 | 信託契約で定めた者。 |

| 上記に対する者への報酬 | 家庭裁判所が決定。毎年報酬が発生する。 管理財産の多寡によって左右されますが、毎年20万円~ほど。 |

任意後見人:任意後見契約による。無報酬でも可。 任意後見監督人:家庭裁判所が決定。毎年報酬が発生する。 管理財産の多寡によって左右されますが、毎年10万円~ほど。 |

信託契約による。無報酬でも可。 |

| 管理財産の運用 | 売買等の処分行為のような、積極的な運用は原則不可。本人財産を減らさないよう消極的な運用。 | 同左 | 信託契約内であれば、売買等の処分行為のような、積極的な運用も可能。 |

| 居住用不動産の処分 | 裁判所の許可が必要。 合理的な理由がなけらば許可されない。 |

家庭裁判所や任意後見監督人の同意・許可は不要。 | 同上 |

| 本人死亡による相続 | 本人の死亡により後見業務が終了。後見人は、相続人等に相続財産を引継ぎを行う。遺産整理や死後事務は相続人等が行う。 | 同左 | 信託財産である信託口口座は凍結されず、受託者が信託契約に従って、資産承継を行う。(遺言的機能) |

(注1)「後見」「保佐」「補助」によって変化する。

(注2)代理する法律行為の範囲(代理権の範囲)は、任意後見契約の中で定めます。また、任意後見人には同意権・取消権はありません。

(注3)本人が悪質商法等に騙されて契約した場合などに、その当該契約を取消すことにより、被害を回復できるかどうか。

贈与と民事信託の比較

- 贈与者が受贈者に財産を無償に渡すことを、「贈与」と言います。

- 財産を生前に確実に渡す事ができますので、資産承継においては非常に有用な手段の一つとされています。

- しかし、デメリットとしては、贈与税が高額、贈与した財産は贈与者の管理下におけないなどが上げられます。

- このうち「贈与税が高額」については、「相続時精算課税制度」を利用することにより回避できる場合があります。

(1)暦年課税制度ついて

- 贈与税の原則は、暦年課税となります。基礎控除額の110万円以内であれば、贈与税はかかりません。

- 贈与税の計算方法

- (贈与額-110万円)×税率-控除額

(2)相続時精算課税制度ついて

- 上記のように、暦年贈与の場合は多額の贈与税が発生します。

- このような場合は、一度「相続時精算課税制度」を検討してみてはいかがでしょうか?

- 「相続時精算課税制度」とは、贈与を受けたときに、特別控除額(2500万円)及び一定の税率(20%)で贈与税を計算し、贈与者が死亡したときに相続税で清算する制度です。つまり、贈与税を遺産相続時まで、一時的に保留することができることになります。

- 適用対象者

- 贈与者:60歳以上の父母、祖父母(直系尊属であること)

- 受贈者:20歳以上の子、孫(直系卑属であり、子は推定相続人であること)

- ※住宅取得資金贈与の特例:平成33年12月31日までに、住宅資金の贈与を受けた場合には、贈与者が60歳未満であっても、相続時精算課税制度を選択できます。

- また、贈与者である父母、祖父母ごとにこの制度を適用することを選択できます。

- 贈与財産

- 特別控除額:2500万円

- 贈与財産の種類、金額、回数には制限はありません。ただし、特別控除額を超えた贈与には、20%の贈与税が発生します。

- なお、一度この「相続時清算課税制度」を選択すると、その後同じ贈与者からの贈与について「暦年課税」へ変更することはできません。

- 計算方法

- 受贈者は、相続時精算課税を選択した年以後の各年おいて、この制度に係る贈与者ごとに、次のように贈与税額を計算します。

- 贈与税の計算方法

- (贈与財産の価格-特別控除2,500万円)×税率20%=贈与税額

- ※特別控除は、複数年の累積限度額です。したがって、過去に特別控除を適用した場合は、適用後の残額が限度額となります。

- ※相続時精算課税制度を選択しようとする受贈者は、贈与税の申告期間内に「相続時精算課税選択届出書」を贈与税税の申告書に添付して所轄税務者へ提出しなければなりません。

- 相続時の相続税額の計算

- 贈与者の死亡時の財産と相続時精算課税にかかる贈与財産の価額(贈与時の価額)を加算した額が、相続税課税価格となります。

- 贈与者の死亡時の相続財産の価額+相続時精算課税にかかる贈与財産の価額=相続税課税価格

- この相続税課税価格から、相続の基礎控除(3000万円+600万円×法定相続人人数)を差し引くなどして、具体的な相続税額を計算します。

贈与時の贈与税を猶予し、相続時に清算するため、相続財産が相続税の法定控除内であれば、結果的に非課税となることがあります。

(3)贈与と民事信託のコスト比較

民事信託は、贈与と比較して大幅に経費を節約できます。

(4)贈与と民事信託の選択

- 「贈与」も「民事信託」も、財産をAさんからBさんに移転する意味としては同じです。

- 「贈与」は確定的に財産が移転しますので、貰った人がどのように使用・処分することは自由となり、財産を与えた人は何も権限がなくなります。

- これに対し「民事信託(自益信託)」は、財産を信託財産として受託者名義にするだけですので、受託者は信託契約の範囲内でしか、信託財産を使用・処分することができません。

- また、コストの面からは、「民事信託(自益信託)」の比較的優れているといえます。

「贈与」と「民事信託」はどちらが優れているのでなく、その状況に応じて選択しましょう!

贈与専用HPはこちら

【一般贈与財産用】(一般税率)

| 基礎控除後の課税価格 | 200万円 以下 |

300万円 以下 |

400万円 以下 |

600万円 以下 |

1,000万円 以下 |

1,500万円 以下 |

3,000万円 以下 |

3,000万円 超 |

|---|---|---|---|---|---|---|---|---|

| 税 率 | 10% | 15% | 20% | 30% | 40% | 45% | 50% | 55% |

| 控除額 | ‐ | 10万円 | 25万円 | 65万円 | 125万円 | 175万円 | 250万円 | 400万円 |

例)兄弟間の贈与、夫婦間の贈与、親から子への贈与で子が未成年者の場合などに使用します。

<例>相続税評価額1,100万円の土地を叔父から姪へ一般贈与した場合の贈与税

(1,100万円-110万円)×40%-125万円=271万円

【特例贈与財産用】(特例税率)

直系尊属(祖父母や父母など)から、その年の1月1日において20歳以上の者(子・孫など)への贈与税の計算に使用します。| 基礎控除後の課税価格 | 200万円 以下 |

400万円 以下 |

600万円 以下 |

1,000万円 以下 |

1,500万円 以下 |

3,000万円 以下 |

4,500万円 以下 |

4,500万円 超 |

|---|---|---|---|---|---|---|---|---|

| 税 率 | 10% | 15% | 20% | 30% | 40% | 45% | 50% | 55% |

| 控除額 | ‐ | 10万円 | 30万円 | 90万円 | 190万円 | 265万円 | 415万円 | 640万円 |

例)祖父から孫への贈与、父から子への贈与などに使用します。(夫の父からの贈与等には使用できません)

<例>相続税評価額1,100万円の土地を親から子へ特例贈与した場合の贈与税

(1,100万円-110万円)×30%-90万円=207万円

事例)相続税評価1100万円(固定資産税評価額1000万円)の土地(宅地)

| 一般暦年贈与 | 相続時精算課税制度 | 民事信託(自益信託) | |

|---|---|---|---|

| 契約書 | 私文書でも公正証書でも可。 私文書かつ不動産贈与の場合、印紙税200円。 |

私文書でも公正証書でも可。 私文書かつ不動産贈与の場合、印紙税200円。 |

原則:公正証書。 信託財産価格によりますが約3万円~ |

| 登録免許税 | 20万円 固定資産税評価額×20/1000 |

20万円 固定資産税評価額×20/1000 |

3万円 ※土地 固定資産税評価額×3/1000 H31.3.31まで ※建物 固定資産税評価額×4/1000 |

| 贈与税 | 271万円 | 2500万円の特別控除内の為、0円。 ただし、相続時に1,100万円を相続財産に加算する。 |

発生しない。 ただし、受益者死亡時の相続財産に1100万円を加算する場合あり。 |

| 不動産取得税 | 15万円 ※土地(宅地) 評価額×1/2×3/100 H33.3.31まで ※家屋(住宅) 評価額×3/100 |

15万円 ※土地(宅地) 評価額×1/2×3/100 H33.3.31まで ※家屋(住宅) 評価額×3/100 |

発生しない。 受益者死亡時でも、相続による移転となり、不動産取得税不要。 |

| コスト合計 | 約306万円 | 約35万円 | 約3万円 |

※専門家に依頼した場合は、専門家への報酬が発生します。

一般暦年贈与と民事信託(自益信託)を比較すると、約300万円も差がでます。

遺言と民事信託の比較

遺言の弱点

- ①いつでも書き換えられる

- ②相続人全員の合意で反故にできる

- ③自筆証書遺言では、関係人が隠匿又は破棄する恐れがある

- しかし、「民事信託」の制度を利用することにより、「遺言」の効用に加えて、「遺言」の弱点をカバーし、かつ、「遺言」では達成できなかた、いわゆる「後継ぎ遺贈」(受益者を1次、2次、3次と指定できる)が可能となりました。

- 「民事信託」で、財産を承継させる方法として、「遺言信託」と「遺言代用信託」の二つの方法があります。

- [遺言」作成及び「遺言信託」と「遺言代用信託」契約ともに、判断能力が必要とされておりますので、判断能力が低下後は、利用ができません。

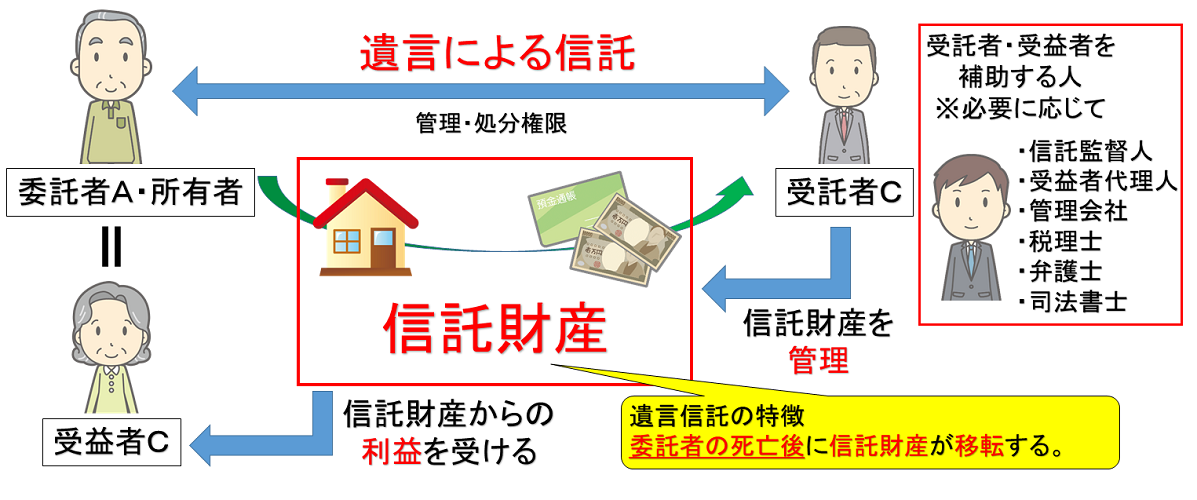

(1)遺言信託について

- 遺言信託の特徴

- 「遺言信託」は、「遺言」と似たような効力発生をします。つまり、「遺言信託」の効力発生は、委託者の死亡と同時になります。

- 「遺言」での遺言執行者の地位が受託者、相続人又は受遺者の地位がが受益者に、なると考えると理解がし易くなります。

- それでは「遺言」でいいのでは?と思わるかも知れませんが、「遺言信託」でしか実現できない事をする場合に、「遺言信託」を選択します。

- 例えば、妻に居住用の家と生活費を残したいが、既に妻が認知症になっている場合が考えらえます。

- この場合、遺言で妻に財産を相続させても、残念ながら妻自身は相続財産を管理出来る状態ではありません。そこで、「遺言信託」を活用します。長男を委託者、妻を受益者として、長男が妻に代わって相続財産を管理し、相続財産の受益を妻が享受する信託を設定することにより、妻の老後が安心できます。

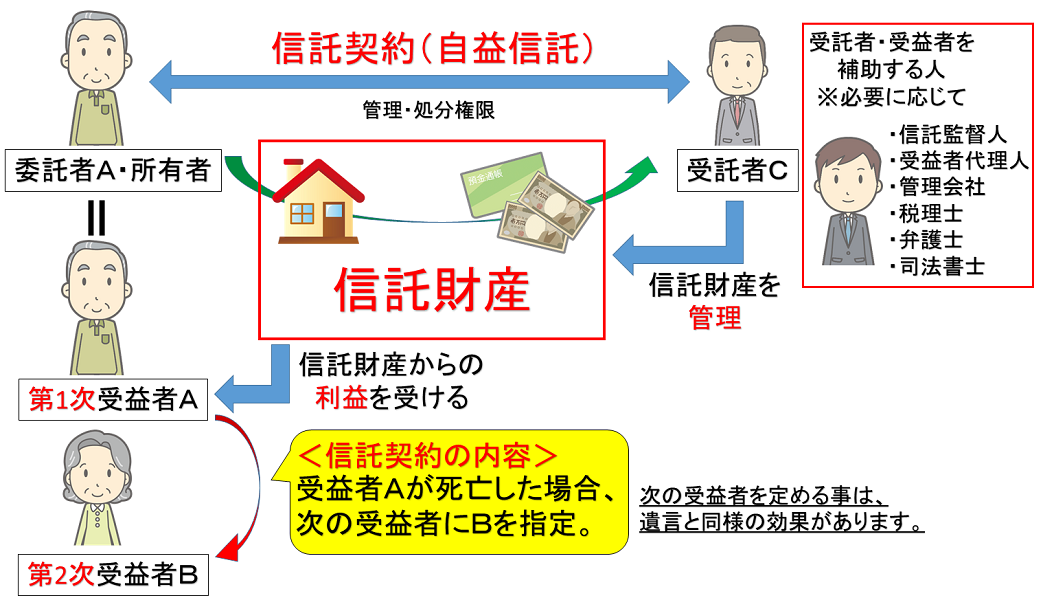

(2)遺言代用信託について

- 遺言代用信託の特徴

- 「遺言代用信託」と「遺言信託」。似た言葉ですが、異なります。

- 大きな違いとして、「遺言信託」は遺言者(=委託者)の死亡によって信託の効力が発生しますが、「遺言代用信託」は信託契約時に効力が発生します。

- この効力発生時期の違いは、財産の移転時期に影響を及ぼします。「遺言信託」は死亡後に財産が移転しますが、「遺言代用信託」は生前に財産が移転します。つまり、「遺言信託」では、委託者の生前から信託が動き始め、それによって、自分が設定した信託を確認することが出来ます。

- 両者の使い分けは、委託者の判断能力が低下し財産を管理することが出来ない場面が想定されます。

- 例えば、妻に居住用の家と生活費を残したいが、既に妻が認知症になっており、なおかつ夫である自分自身もいつ認知症になるかもしれない場合が考えられます。

- この場合では、委託者兼第1次受益者を本人とし、受託者を長男、第2次受益者を妻とする「遺言代用信託」を設定します。(第1次受益者の段階では、自益信託となります。)つまり、長男は、父が生きているうちは父のために、父死亡後は母のために信託財産を管理していきます。

(3)「遺言」と「遺言信託」と「遺言代用信託」の比較

- 遺言の効力を持っているのが、遺言代用信託。

- 遺言で効力が発生するのが、遺言信託。

- と理解するのが分かりやすくなります。

「遺言」「遺言信託」「遺言代用信託」全ての手続は、判断能力が必要となります。

(4)遺言撤回のリスクを回避

良くも悪くも、

遺言は、撤回や破棄をすることができます。- (遺言の撤回)

- 第千二十二条 遺言者は、いつでも、遺言の方式に従って、その遺言の全部又は一部を撤回することができる。

- (遺言書又は遺贈の目的物の破棄)

- 第千二十四条 遺言者が故意に遺言書を破棄したときは、その破棄した部分については、遺言を撤回したものとみなす。遺言者が故意に遺贈の目的物を破棄したときも、同様とする。

- 遺言が自由に撤回や破棄できてしまうと、遺産を承継する予定の人が困る場合があります。

- 例えば、親に自分がある特定財産を相続するように遺言を作成してもらったのに、親が亡くなる直前に他の子どもにそそのかされ、遺言を撤回し、他の子どもにその特定財産を相続させる旨の遺言書を作成させれる可能性があります。

- また、遺言はいつでも撤回ができてしまうため、財産を相続する人は常に不安定の地位にあるといえます。

- そのようなリスクがある場合、信託を活用すると安心です。

遺言と違い信託は、

「財産を承継する人の承諾がなければ、財産を承継する人を変更できない」

と規程することができます。- (委託者の死亡の時に受益権を取得する旨の定めのある信託等の特例)

- 第九十条 次の各号に掲げる信託においては、当該各号の委託者は、受益者を変更する権利を有する。ただし、信託行為に別段の定めがあるときは、その定めるところによる。

- 一 委託者の死亡の時に受益者となるべき者として指定された者が受益権を取得する旨の定めのある信託

- 二 委託者の死亡の時以後に受益者が信託財産に係る給付を受ける旨の定めのある信託

- 2 前項第二号の受益者は、同号の委託者が死亡するまでは、受益者としての権利を有しない。ただし、信託行為に別段の定めがあるときは、その定めるところによる。

自分が死亡した際に、自身の財産を、誰に何を残すのかをする方法(財産承継)としては、昔から「遺言」がありました。

この「遺言」には、3つの弱点が指摘されていました。

※平成30年7月6日に「法務局における遺言書の保管等に関する法律案」が国会にて可決されました。

施行日は未定ですが、遺言の新しい残し方として注目されます。

| 遺言 | 遺言信託 | 遺言代用信託 | |

|---|---|---|---|

| 法律行為 | ・単独行為。 相続人又は受遺者の承諾書がなくても作成可能。 ・要式行為 遺言は民法に定める方式に従わなければすることができない。 |

・単独行為。 受託者の承諾がなくても作成可能。 |

・契約行為。 必ず受託者の承諾が必要。 |

| 効力の発生時期 | 遺言の作成者の死後に効力発生。 | 遺言信託の作成者の死後に効力発生。 | 契約によって定めた信託条項によって信託の効力発生。 |

| 財産の移転方法 | ・遺言の作成者の死後に相続人又は遺言執行者によって、相続人又は受遺者に財産を引き渡す。 ・公正証書以外による「遺言」の場合は、家庭裁判所の検認手続きが必要。 |

・遺言信託の作成者の死後に相続人又は遺言執行者によって、財産を受託者に引き渡す。 ・公正証書以外による「遺言」の場合は、家庭裁判所の検認手続きが必要。 |

・遺言代用信託作成者(=委託者)の生前に、信託契約の内容に従って財産が、委託者から受託者に引渡される。 |

| 遺言又は信託内容の変更 | 遺言作成者は、いつでも遺言の方式に従って遺言の全部又は一部を変更できる。 | 遺言信託作成者は、いつでも遺言の方式に従って遺言信託の全部又は一部を変更ができる。 | 信託内容の変更、委託者および受託者の合意によってできる。 注)信託行為に別段の定めがあれば、委託者単独で変更できる。 |

| 遺言又は信託行為の撤回・終了 | 遺言作成者は、いつでも遺言の方式に従って遺言の全部又は一部を撤回できる。 | 遺言信託作成者は、いつでも信託の全部又は一部を撤回できる。 | 委託者及び受益者は、いつでも、その合意により、信託を終了することができる。 注)信託行為に別段の定めがあれば、委託者単独で信託を終了できる。 |

| 特別受益払戻し・遺留分減殺請求 | 適用の対象となる。 | 適用の対象となる。 | 適用の対象となる。 |

遺言専用HPはこちら

参考条文 民法第1022条、1024条

参考条文 信託法第90条

民事信託と他の制度の比較のまとめ

各種手続きは、必要に応じて選択するものとなります。例えば「民事信託」がよくて「任意後見」がダメというものではありません。

状況によっては「民事信託」と「任意後見」又は「法定後見」を併用して利用することも考えられます。

また、上記のような手続を取らず、保険を活用してみたり、信託銀行等の金融商品を利用することも考えられます。

各手続、ひとつひとつに専門的な知識が必要となります。

自身又は高齢の父母・祖父母の財産管理・承継に悩まれている方は、一度専門家にご相談してみてはいかがでしょうか?

メニュー

メニュー